そいえば松井証券さんのサイトで目に付いた名前があって。いやいや、まさかねって見直してみたら、まさかのQLD取り扱い開始しましたの報。

ほんとに?!冷やし中華じゃないくて?!

いや、時期的に「はじめました」ならそっちかなって・・。

QLDってなんじゃらほい?というと。ProShares Ultra QQQ(ティッカーQLD)のことで、NASDAQ100指数の日次変動率2倍の値動きを目指すETF。いわゆるレバレッジNASDAQ100。

日次変動率3倍の値動きを目指すProShares UltraPro QQQ(ティッカーTQQQ)はもっと前に国内で取り扱いが始まっていたので、何故来ないのかが不思議だった。たぶんだけれど、出来高辺りの都合?かなって想像。(人気ともいう。

QLDの信託報酬を見てちょっとあれ?って思ったのは、意外とお高い。投資信託よりもETFの方が高いパターンって、あまり見かけないかも。プロシェアーズさんちは大体お高いけどね。Invesco QQQ Trust Series 1(ティッカーQQQ)も高いし。

とはいえ、家族が人質に取られているのでもなければETFの方が良いかな。NASDAQ100指数にレバレッジをかけたファンドを買うかどうかは別として。

・・・。

ということで、ダラダラと最近の出来事とか書いていると話が進まないので。今回も、絶望の先に未来がどーたらこーたらいっても、結局絶望は絶望じゃないさ!!って。グローバル5.5倍バランスファンドご機嫌いかがですか?温めますか?みたいなお話。たぶん。

どーせ株価はヒエッヒエだしねっ!あ、レジ袋もお願いします。

Memo

グローバル5.5倍バランスファンド(1年決算型)20230804

基準価額:7,134円 / 前日比(円)-160円 / 前日比(%)-2.19% / 純資産総額107.28億円

| 項目 | 通貨ペア | 価格 | 52週範囲 |

|---|---|---|---|

| ドル円 | USD/JPY | 142.5670(JPY) | 127.2540 – 151.9370 |

| ビットコイン | BTC/USD | 29,142.58(USD) | 15,599.05 – 31,814.52 |

| イーサリアム | ETH/USD | 1,833.61(USD) | 1,081.14 – 2,137.45 |

| リップル | XRP/USD | 0.663739(USD) | 0.315938 – 0.887511 |

| ステラルーメン | XLM/USD | 0.140378(USD) | 0.070841 – 0.183018 |

※為替はそこまでご利用が無いので、暗号通貨も混ぜています。

| 項目 | 指数 | 数値 | 52週範囲 |

|---|---|---|---|

| 米国株式 | CRSP US Total Market Index | 3,247.74 | 2,590.36 – 3,321.77 |

| S&P500 | S&P500 Index | 4,501.89 | 3,491.58 – 4,607.07 |

| NASDAQ | NASDAQ Composite Index | 13,959.72 | 10,088.83 – 14,446.55 |

| 英国株式 | FTSE 100 Index | 7,529.16 | 6,707.62 – 8,047.06 |

| 独国株式 | DAX Index | 15,893.38 | 11,862.84 – 16,528.97 |

| 日本株式 | TOPIX Index | 2,267.36 | 1,815.30 – 2,337.91 |

※ETFにするとマーケットプライスになるので、指数で扱えるものは指数でメモしています。

| 項目 | ETF | 価格 (USD) | 52週範囲 (USD) |

|---|---|---|---|

| 先進国株式 (除く米国) | Vanguard Developed Markets Index Fund ETF Ticker:VEA | 46.05 | 35.42 – 47.81 |

| 新興国株式 | Vanguard Emerging Markets Stock Index Fund ETF Ticker:VWO | 41.73 | 34.88 – 43.22 |

| 米国短期国債 | SPDR Portfolio Short Term Treasury ETF Ticker:SPTS | 28.71 | 28.60 – 29.45 |

| 米国中期国債 | SPDR Portfolio Intermediate Term Treasury ETF Ticker:SPTI | 27.91 | 27.55 – 29.85 |

| 米国長期国債 | SPDR Portfolio Long Term Treasury ETF Ticker:SPTL | 27.80 | 26.87 – 34.19 |

| 金 | SPDR Gold Shares Ticker:GLD | 179.54 | 150.57 – 191.36 |

| コモディティ | iShares S&P GSCI Commodity-Indexed Trust ETF Ticker:GSG | 21.40 | 18.65 – 23.54 |

※こちらは情報の扱いが難しいため、数字の取り易いETFでメモしています。

Be careful

この記事で書かれている内容はトワナナさんの感想です。間違いがないよう注意を払っておりますが、それでも事実と異なる内容が含まれているかも知れません。また、特定の商品をお勧めする意図などはありません。(詳しくは、免責事項とPrivacyPolicyを参照下さい。)

「そうなんだー」くらいの肩の力を抜いた状態で、たのしんでいただければ幸いです。

News

最近の出来事

- ロシアによるウクライナへの軍事侵攻、17日、ウクライナ産穀物輸出協定を停止するとロシア大統領府が発表、23日には南部オデーサ港がロシア軍のミサイル攻撃を受け、民間人に多数の死傷者、穀物6万トンの被害

- 環太平洋パートナーシップ協定(TPP)の閣僚会議が16日に開かれ、イギリスが協定に加入することを正式に決定した

- アフリカ西部ニジェールで大統領警護隊兵士らがクーデターを起こし、部隊トップを指導者とした軍事政権を発足させたと発表

- 厚生労働省の薬事・食品衛生審議会の部会は、第一三共株式会社が開発した新型コロナウイルスワクチンの製造販売を承認、国産コロナウイルスワクチンの承認は初となる

My mutual fund

※この記事で掲載しているスクリーンショット画像は、松井証券ホームページの画面をキャプチャしたものです。

スクリーンショットは、2023年7月31日に撮影したものです。(なんやかんやで記事書いているとズレてくるのでご注意。)

保有銘柄

松井証券さんでは経費が一定額を越える投資信託を保有していると、経費から一定の額(松井証券さんの取り分)を抜いた残りをポイントとして還元してもらえるサービスがあって。グローバル5.5倍バランスファンドは年0.3%のポイントが付与して貰える。eMAXIS Slim先進国はポイントを使って積み立てられたもの。以上、ここまでがステマ。

定位置です。はい。

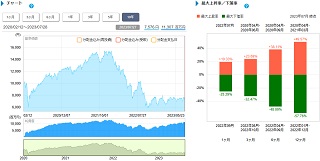

前回の基準価格が7,403円で、今回の基準価格が7,311円。

・・・。

落ちてない?汗。

でもって、7月18日にもらえたポイント数は864ポイント。

このペースなら年間獲得ポイントは10,368円。ぽいんとが増えてるから、よしっ!

基準価格情報

そうそう、右側の最大上昇率/下落率と書いてある4本のグラフ。これ、グラフの上下に異なる日付が書いてあって、ちょっと何を指しているのかわかり難いのだけれど。

ヘルプによると「過去15年において上昇率または下落率が最も大きかった期間(1ヶ月間・3ヵ月間・6ヶ月間・1年間毎)およびその期間における騰落率を表示」と書いてある。

はて。

今月のグラフに沿って考えてみると、例えば一番右の上半分がオレンジで下半分が緑のグラフを考えてみると。下に12ヵ月と書いてあるから、このグラフは1年間毎の上昇率と下落率が最も多かった期間を指していることになる。

つまり、オレンジの棒線の部分(+49.57%)はその上に書いてある期間「2020年4月ー2021年3月」の期間を指していて。緑の棒線の部分(▲57.76%)はその下に書いてある期間「2022年1月ー2022年12月」の期間を指している。

過去15年において、1年という単位で捉えると、最も上昇していた期間は「2020年4月ー2021年3月」で、その時の上昇率は+49.57%だったよってこと。出来事で捉えるとコロナが2020年3月と考えて、コロナによる下落のリバーサルがあった1年が最もパフォーマンスがよかったって感じかな?

同じように1年という単位で最も下落していた時期は「2022年1月ー2022年12月」で、その時の下落率は▲57.76%だったよって読み解ける。出来事で捉えると、コロナ明けの金融引き締め開始って言われていた時期。ここで最もパフォーマンスが落ちたということに。

マイナスで57.76%とかおしっこもらしちゃうよね。

・・・。

んー。理解したうえでもうちょっと数字を見てみると。

下落が大きかった時期は2022年に固まっていて。特に1ヵ月間で最も大きな下落があったのが2022年9月で▲25.29%。ちょっと感覚がマヒしているせいだと思うけれど、いちばん酷くても1ヵ月間で4分の1位しか動いていないのかーって感想。

反対に上昇が最も大きかった期間は2020年に固まっている。のだけれど、ここでちょっと面白いのは1ヵ月間で最も上昇があったのは2020年ではなくて、2022年の7月になっていたりする。何があったろう。

あれ?コロナの時のV字回復の時の方が大きいんじゃないの?って気もしたりするのだけれど。恐らくこれ、大きく落ちて、大きく戻ると、まず全戻して上昇率0になるから、計測上はあまり大きな上げにならないのかなって。例えば50%下落してから60%戻した場合、その月観点での上昇率は10%(ざっくりとね)だから、数字的には大きくならない。

たぶん。

長くなってしまったけれど、少なくもこの数字からわかるのは、2023年は大きく落ちてもいないし、大きく上がってもいないってこと。かな?

基本リスク指標

今回も比較してみる。えーっと。

| 項目 | トータル リターン 累積6ヵ月 (%) | トータル リターン 年率6ヵ月 (%) | シャープ レシオ 6ヵ月 | リスク (年率) 6ヵ月 | トータル リターン 累積12ヵ月 (%) | トータル リターン 年率12ヵ月 (%) | シャープ レシオ 12ヵ月 | リスク (年率) 12ヵ月 | トータル リターン 累積3年 (%) | トータル リターン 年率3年 (%) | シャープ レシオ 3年 | リスク (年率) 3年 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 6ヵ月前 | ▲23.8 | ▲56.7 | ▲1.23 | 45.9 | ▲57.8 | ▲75.9 | ▲1.73 | 43.9 | ー | ー | ー | ー |

| 5ヵ月前 | ▲26.8 | ▲54.5 | ▲1.18 | 46.7 | ▲44.8 | ▲44.4 | ▲0.98 | 45.2 | ー | ー | ー | ー |

| 4ヵ月前 | ▲22.1 | ▲41.3 | ▲0.89 | 46.6 | ▲46.6 | ▲47.7 | ▲1.03 | 46.4 | ▲29.0 | ▲5.2 | ▲0.15 | 35.0 |

| 3ヵ月前 | 14.6 | 23.1 | 0.56 | 41.5 | ▲40.5 | ▲41.0 | ▲0.87 | 47.0 | ▲9.3 | 2.8 | 0.08 | 34.6 |

| 2ヵ月前 | 8.7 | 26.9 | 0.75 | 36.1 | ▲30.5 | ▲25.2 | ▲0.54 | 47.0 | ▲19.5 | ▲1.5 | ▲0.04 | 33.6 |

| 先月 | ▲1.4 | ▲9.8 | ▲0.31 | 31.2 | ▲27.9 | ▲23.3 | ▲0.50 | 46.7 | ▲23.2 | ▲3.1 | ▲0.09 | 33.6 |

| 今月 | 15.3 | 23.3 | 0.84 | 27.8 | ▲12.1 | ▲5.3 | ▲0.12 | 42.4 | ▲25.7 | ▲4.2 | ▲0.13 | 33.5 |

色の意味は、上向きが赤、下向きが青。(リスク以外はプラスが上向き、リスクのみ低い方が上向き。ズレてたらごめんなさい。)

半年と1年が全て上向きになってきているから、良い傾向と思いたいかも。

3年が落ち込んだ数字になっているのは、例の如く成績の良かった2020年あたりの数字が残り僅かだからとかかな?ただ、リスクは少しずつ減ってもいるので、そこはプラスで。

Composition ratio

※ここでの数値は日興アセットマネジメント社、グローバル5.5倍バランスファンドの6月マンスリーレポート(2023年7月31日に参照)を参考にしています。

つまり、2023年7月31日に最新のマンスリーレポートを見たら、6月30日付けの資料が最新だったよといったお話です。

世界株式

| 国 | 銘柄 | 先々月の比率 (%) | 先月の比率 (%) | 今月の比率 (%) | 変動 (%) |

|---|---|---|---|---|---|

| 米国 | 米国株先物ミニ(S&P500) | 65.2 | 61.1 | 67.1 | ↑6.0 |

| 欧州 | 欧州株先物(ユーロ・ストックス50) | 16.2 | 15.4 | 15.8 | ↑0.4 |

| 新興国 | 新興国株先物ミニ(MSCI EM) | 9.0 | 8.6 | 8.6 | |

| 日本 | 日本株式先物(TOPIX) | 6.0 | 5.6 | 5.7 | ↑0.4 |

| 英国 | 英国株先物(FT100) | 3.6 | 3.6 | 3.5 | ↓0.1 |

| その他 | 0.0 | 0.0 | |||

| 株式先物合計 | 100.1 | 94.3 | 100.7 | ↑6.4 |

世界REIT

| 国 | 銘柄 | 先々月の比率 (%) | 先月の比率 (%) | 今月の比率 (%) | 変動 (%) |

|---|---|---|---|---|---|

| 米国 | VANGUARD REAL ES-ETF | 16.1 | 15.3 | 16.3 | ↑1.0 |

| オーストラリア | VANGUARD AU PROP-ETF | 3.2 | 3.1 | 3.3 | ↑0.2 |

| 英国 | ISHARES UK PROPE-ETF | 2.6 | 2.5 | 2.3 | ↓0.2 |

| 日本 | 上場インデックスJリート隔月 | 2.2 | 2.2 | 2.1 | ↓0.1 |

| シンガポール | NIKKOAM-STRAITST-ETF | 1.0 | 0.9 | 1.0 | ↑0.1 |

| その他 | 0.0 | 0.0 | |||

| REIT現物合計 | 25.1 | 24.1 | 25.0 | ↑0.9 |

先進国債券

| 国 | 銘柄 | 先々月の比率 (%) | 先月の比率 (%) | 今月の比率 (%) | 変動 (%) |

|---|---|---|---|---|---|

| 米国 | 米国国債先物2年 | 93.6 | 87.2 | 95.8 | ↑8.6 |

| 米国 | 米国国債先物10年 | 91.0 | 86.7 | 92.2 | ↑5.5 |

| 日本 | 日本国債先物10年 | 37.2 | 39.3 | 39.3 | |

| フランス | フランス国債先物10年 | 38.0 | 37.5 | 37.6 | ↑0.1 |

| 米国 | 米国国債先物30年 | 35.4 | 33.0 | 34.5 | ↑1.5 |

| ドイツ | ドイツ国債先物10年 | 28.1 | 27.3 | 27.9 | ↑0.6 |

| イタリア | イタリア国債先物10年 | 21.5 | 21.7 | 21.3 | ↓0.4 |

| 英国 | 英国国債先物10年 | 16.0 | 15.6 | 15.9 | ↑0.3 |

| ドイツ | ドイツ国債先物30年 | 6.6 | 6.7 | 6.7 | |

| 日本 | 日本国債現物 | 25.4 | 27.6 | 26.1 | ↓1.5 |

| その他 | 0.0 | 0.0 | |||

| 債券先物合計 | 367.4 | 355.1 | 371.2 | ↑16.1 | |

| 債券現物合計 | 25.4 | 27.6 | 26.1 | ↓1.5 |

(メモ)今月の比率は上から順に足すと全て合計値とピッタリ。流石インデックスファンドの運用を1986年から続けてきた実績の日興アセットマネジメント。(みたいな話題を青い人の動画で言ってた。今回もテロップがゆるくてスキ。

金

| 国 | 銘柄 | 先々月の比率 (%) | 先月の比率 (%) | 今月の比率 (%) | 変動 (%) |

|---|---|---|---|---|---|

| 米国 | 金先物 | 24.8 | 23.8 | 25.4 | ↑1.6 |

| その他 | 0.0 | 0.0 | |||

| 金先物合計 | 24.8 | 23.8 | 25.4 | ↑1.6 |

先月とはうって変わった全面上げ。ただ、英国の株式とREITが落ち込んでいるのが気になるかも。インフレの鎮静化が最も遅れているといった話題をよく見かけた気がする。

でも英国って株式の比率も3.5%くらいだし、そんなに気にしなくても平気じゃない?何か大きな影響があるの?というと。うん、まぁ、そなのだけれど。英国のドラマ好きなので不況でドラマの制作に影響がでるとやだなって。

Factors behind price fluctuations

※ここでの数値は日興アセットマネジメント社、グローバル5.5倍バランスファンドの6月マンスリーレポート(2023年7月31日に参照)を参考にしています。

基準価額騰落の要因

| 項目 | 2022/09 | 2022/10 | 2022/11 | 2022/12 | 2023/01 | 2023/02 | 2023/03 | 2023/4 | 2023/5 | 2023/6 | 設定来 |

|---|---|---|---|---|---|---|---|---|---|---|---|

| 基準価格 | 8,534 | 6,376 | 6,785 | 7,335 | 6,418 | 7,352 | 6,646 | 7,306 | 7,337 | 7,229 | 10,000 |

| 支払分配金 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 世界株式 | ▲664 | 375 | 215 | ▲203 | 341 | ▲65 | 121 | 121 | 57 | 254 | 2,576 |

| 世界REIT | ▲275 | 66 | 58 | ▲45 | 113 | ▲51 | ▲72 | 45 | ▲47 | 47 | 172 |

| 先進国債券 | ▲1,258 | ▲43 | 383 | ▲584 | 439 | ▲596 | 506 | ▲111 | ▲223 | ▲189 | ▲6,521 |

| 金 | ▲85 | ▲24 | 94 | 57 | 86 | ▲113 | 136 | 1 | ▲38 | ▲56 | 177 |

| その他要因 | 124 | 35 | ▲199 | ▲143 | ▲45 | 118 | ▲31 | 15 | 103 | 119 | 999 |

| 合計 | ▲2,158 | 409 | 550 | ▲917 | 934 | ▲706 | 606 | 71 | ▲148 | 174 | ▲2,597 |

| 当月末基準価格 | 6,376 | 6,785 | 7,335 | 6,418 | 7,352 | 6,646 | 7,306 | 7,377 | 7,229 | 7,403 | 7,403 |

うーんと、数字として追加された列は2023年6月分。4月以来、半年の中では月末の基準価格が最高値。

ぱっと見で、株式とその他要因が牽引している?のかな。金と債券がめり込んでいるけれど、株高なら他イラネになる流れも仕方なしとか。(そこまで雑な理由では無いと思うけれど。

その他要因には為替や信託報酬などが含まれるそうだから、んー。調べてみたところ、2023年6月30日のドル円は144.32円。あれ?そんなに高かたっけって数字。今より高い。為替の影響はありそう。

秋に期待かな・・。

Sister mutual funds

おまけ。ぼんくらーず。

これは基本情報。

ワニワニパニックみたいなチャート。心電図担当のグローバル3倍3分法ファンドとグローバル5.5倍バランスファンドをしり目に、Tracers グローバル2倍株は順調に上を目指してる。

輝くスターだわー。うははははっ。

こっちは実績と評価。

ところでここにきてシャープレシオのお話。値は運用効率性を指し、リスクに対するリターンの評価値になるそう。世間では1で優秀、2であればとても優秀とのこと。(あと、比較は同カテゴリーでないといけないそうな。)

という前置きで数字を見てみると、グローバル3倍3分法ファンドのシャープレシオは1.74で、Tracers グローバル2倍株のシャープレシオは1.80。

・・・。

2つ共とても優秀なファンドってこと?!

な、なんかピンとこないけれど。つまりは取っているリスクに対して考えたら効率よくリターンを出しているよねって、お話でいいのかな。もしくは営業のひとが担当者においしいゴハンをご馳走した成果。

え?シャープレシオが1に満たない子がひとりいる?いやいや、そんな不出来なファンドがいるわけないじゃない。HAHAHA。

Ranking of investment trusts you don’t know

今を読み解くのに面白い気がするので、投資信託ランキングを眺めて締め。

これは資金流入ランキング。

1位にインベスコ 世界厳選株式オープン<為替ヘッジなし>(毎月決算)、2位にeMAXIS Slim全世界株式(オール・カントリー)、3位にeMAXIS Slim米国株式(S&P500)、4位に高成長インド・中型株式ファンド(年1回決算型)、5位に高成長インド・中型株式ファンドまでは同じ。

あれま?

特にイベントもなく穏やかな日々を過ごしているのかな。

こっそり10位にアライアンス・バーンスタインさんの米国成長株投信Dコース毎月決算型(為替ヘッジなし)予想分配金提示型がこんにちわしてたり。

んー?先々月に流失トップランカーとってたりしていたような・・。

このあたりは営業さんがんばって客に貢がせてる感じなのかなぁって。流石に自分で調べてアライアンス・バーンスタインさんに全力だー!!って方はいなさそうに思えるし。

なんか金融屋さんもVtuber界隈と変わらないのかもって変な感想でしみじみ。貢がせる文化は金融屋さんの方が先だろうけれどネ。

・・・。

ちょっと、本当にちょっと気になったのは7位のダイワ・ダイナミック・インド株ファンド。

いやだって、ダイナミックだよ?気になるじゃないさ。

ええと、ダイワってことは大和さんちのファンドってことだよね、ええと、目論見書は・・。

うーんと、ざっくりとこんな感じ?

・インド経済の発展に関連するインドの株式(預託証券も含む)に投資する

・主にBSE500指数採用銘柄からインフラと消費関係にフォーカスした株式を選出

・商品分類(型:追加型 / 投資対象地域:海外 / 投資対象資産:株式)

・商品属性(投資対象資産:その他資産(投資信託証券・株式 一般))

・商品属性(決算頻度:年2回 / 投資対象地域:アジア / 投資形態:ファミリーF)

・商品属性(為替ヘッジ:なし)設定2007年12月26日

・信託期間は無期限、信託報酬は純資産総額に対し年率1.848%

ごくごく普通の新興国ファンドかな?設定が2007年だから、少し年季が入ったファンドだね。

ものはアクティブファンドみたいで、そこまで人気があってどうこうという感じでもなかったようにも見えて。うーん。マンスリーレポートも見た所で気になったポイントが1つ。

このファンドって、2019年まで無敗だった、もとい、無配だったのに2020年から突如として配当を出し始めてる。今も結構なお値段の配当が出ていて。

これって元々配当を出すつもりはあった。のだけれど余裕がなくて。ある時「うはっ、予算だだ余り、うけるw」みたいな事態になったってこと?

このあたりよくわからなくて。運用会社の中で利益が出たままにしておくと課税されるから、追加で株を購入したりして、それが基準価格を押し上げる要因になる理解で。配当を出すのと基準価格をあげるのは、何をもって線引きしているのだろう。

| 期間 | 騰落率(%) |

|---|---|

| 1ヵ月間 | 7.8 |

| 3ヵ月間 | 22.1 |

| 6ヵ月間 | 19.4 |

| 1年間 | 29.9 |

| 3年間 | 128.5 |

| 5年間 | 86.4 |

| 年初来 | 19.4 |

| 設定来 | 40.3 |

これはファンドの期間別の騰落率。

んー。確かにこれを見ると直近3年が異常な上昇をしている。チャートを見てもコロナ期のリバーサルから急角度な上昇をしている。

それなりというか、何となく盛り上がらない日々を送っていたところにコロナのパンデミックが来て。金融緩和でダブついた資金が大量にファンドへ流入してきて、処分に困った感じ。とか?いや、違う。資金流入はそこまで変化してなくて、基準価格だけが上がってるのか。

とすれば儲けがばーんって膨れ上がった結果、分配を出すことになった。そこまでばーん、でもないように見えるけれど。

ううーん。わからんち。

例えば資産規模を上げてしまうと運用効率が落ちるとか、運用できない(企業の規模が小さくてポートフォリオが維持できない)可能性があったりするのかな。(ひふみさんところのファンドがそれで可笑しくなってなかったっけ。

実は大和さんちのレポートには保有株数とかがしっかり書かれているので。

ええと、レポートによれば銘柄数は34。株だけでポートフォリオ比率は94%を占めていて。結構な集中投資をしてる。

上位銘柄はレポートに書いてあるから、財務諸表を読めばわかるかな。(いまKindle本買って勉強中。)

・・・。

ん?

ところでダイナミックはどこいった?

これは資産流出ランキング。

前回トップのアライアンス・バーンスタインさんの米国成長株投信Cコース毎月決算型(為替ヘッジあり)予想分配提示型は5位をなんとかキープ。

前回2位と8位の日経ブルのお二人は退場。代わりに2位へは日経255ノーロードオープンが入ってきた。あー、そいえば日経落ちてるよね。結構なスピードで。これを書いている時点だと3,2000割れそうな勢い。というか一瞬割れてたみたい。

うへー。8月になった瞬間にアルゴがモードチェンジした感じ。7月は何があっても上げ続けていたのに。わかり易いなぁ・・。

我らが投資のソムリエさんは前回5位から3ランクダウンして8位。流石は下落のソムリエ、その名に恥じぬ立ち振る舞い。

トップはダイワ・US-REIT・オープン(毎月決算)Bコース(為替ヘッジなし)。基準価格も2,275円ということだから、乗り換え?と、思いきや、9位にダイワJ-REITオープン(毎月分配型)が入っているから、リートから逃げてる感じかも。

海外は住宅価格が高騰って話題があって、でも国内はそこまで高騰して住む場所がない的な話題を聞かないようにも・・。あまりファンダメンタル関係がない売却なのかな。

最後はファンドスコア×トータルリターンランキング。

むう。におってきやがりますですわよ、香辛料の香りが!!

ランキング10位中、6件がインド。あれ?ちょっと落ちて来た?前回は10位中8件がインドだったのに。

それといまさら気づいたのだけれど、これ1位から10位まで全部、松井証券さんの「投信毎月現金還元サービス」対象銘柄。ファンド名の隣に札束っぽいアイコンが付いているのが対象ファンド。

サービスの内容は上の方にも(毎回ノルマで)書いているけれど、信託報酬が一定額を越える分をポイント(または現金)で付与してくれるサービス。

やっぱりというか、トワナナさんもそうなのだけれど。信託報酬が高いものほどポイントが付きやすいので、信託報酬が高いものは松井証券さんで・・って思考に。

最安をうたっているiFreeNexインド株インデックスもポイント対象(ちょびっとだけど)と考えると、ほとんどのインド系ファンドが対象かな。役に立たない目安としては、グローバル3倍3分法ファンドあたりはギリギリ対象外になっちゃう感じ。

みんな考えることは同じなんだね。

・・・。

ポイントでおいしいご飯がたべられますように!

おつかれさまでした。