ほぎゃー!!うちのロボさんが、〇ース・インフィニティ買ってるうううううう!!!それ買っちゃダメなやつー!いいいいいやああああああっ!!

・・・。

・・・。

よし、見なかったことにしよう。

ファンダを見ないロボさんは、テクニカルだけで突っ込んでいくからハラハラする。うーん、でもトワナナさんちは保守設定なのに。これ、勝ちの目あるの?界隈では仕手株の2連ストップ安とか、あれ?3連ストップ安だっけ。小耳に入れている情報だけで相当やばそうなのだけれど。

せっかくだし、これも経験。あとで調べてみる。確かインフラ系の中間業者だったような。

今回は、地獄の〇ース・インフィニティ、じゃなかった。グローバル5.5倍バランスファンドが今月どんな感じかなって。そんなお話。

Memo

グローバル5.5倍バランスファンド(1年決算型)20230502

基準価額:7,667円 / 前日比(円)+290円 / 前日比(%)+3.93% / 純資産総額103.05億円

| 項目 | 通貨ペア | 価格 | 52週範囲 |

|---|---|---|---|

| ドル円 | USD/JPY | 137.5700(JPY) | 126.3920 – 151.9370 |

| ビットコイン | BTC/USD | 28,112.60(USD) | 15,599.05 – 39,902.95 |

| イーサリアム | ETH/USD | 1,837.99(USD) | 896.11 – 2,956.69 |

| リップル | XRP/USD | 0.464113(USD) | 0.290579 – 0.655037 |

| ステラルーメン | XLM/USD | 0.092399(USD) | 0.070841 – 0.187388 |

※為替はそこまでご利用が無いので、暗号通貨も混ぜています。

| 項目 | 指数 | 数値 | 52週範囲 |

|---|---|---|---|

| 米国株式 | CRSP US Total Market Index | 2,992.16 | 2,590.36 – 3,145.23 |

| S&P500 | S&P500 Index | 4,167.87 | 3,491.58 – 4,325.28 |

| NASDAQ | NASDAQ Composite Index | 12,212.60 | 10,088.83 – 13,181.09 |

| 英国株式 | FTSE 100 Index | 7,868.01 | 6,707.62 – 8,047.06 |

| 独国株式 | DAX Index | 15,844.73 | 11,862.84 – 16,011.56 |

| 日本株式 | TOPIX Index | 2,075.53 | 1,808.77 – 2,084.16 |

※ETFにするとマーケットプライスになるので、指数で扱えるものは指数でメモしています。

| 項目 | ETF | 価格 (USD) | 52週範囲 (USD) |

|---|---|---|---|

| 先進国株式 (除く米国) | Vanguard Developed Markets Index Fund ETF Ticker:VEA | 46.32 | 35.42 – 46.57 |

| 新興国株式 | Vanguard Emerging Markets Stock Index Fund ETF Ticker:VWO | 40.11 | 34.88 – 44.29 |

| 米国短期国債 | SPDR Portfolio Short Term Treasury ETF Ticker:SPTS | 29.07 | 28.63 – 29.72 |

| 米国中期国債 | SPDR Portfolio Intermediate Term Treasury ETF Ticker:SPTI | 28.78 | 27.55 – 30.10 |

| 米国長期国債 | SPDR Portfolio Long Term Treasury ETF Ticker:SPTL | 30.08 | 26.87 – 34.71 |

| 金 | SPDR Gold Shares Ticker:GLD | 183.97 | 150.57 – 190.41 |

| コモディティ | iShares S&P GSCI Commodity-Indexed Trust ETF Ticker:GSG | 19.76 | 18.65 – 26.49 |

※こちらは情報の扱いが難しいため、数字の取り易いETFでメモしています。

Be careful

この記事で書かれている内容はトワナナさんの感想です。間違いがないよう注意を払っておりますが、それでも事実と異なる内容が含まれているかも知れません。また、特定の商品をお勧めする意図などはありません。(詳しくは、免責事項とPrivacyPolicyを参照下さい。)

「そうなんだー」くらいの肩の力を抜いた状態で、たのしんでいただければ幸いです。

News

最近の出来事

- 米国の軍事機密文書がインターネット上に流出、ロシアによるウクライナへの軍事侵攻における米国が収集・計画している内容などの情報が漏洩した

- 4月4日、フィンランドは北大西洋条約機構(NATO)加盟31カ国目として承認手続きを完了した、同時期に申請を行ったスウェーデンはまだ承認されていない

- クレディ・スイスによる永久劣後債(AT1債)950憶円分が国内で富裕層へ販売されていたが、破綻しかけたクレディ・スイス救済時に無価値になった

- 4月6日、沖縄県宮古島市沖で陸上自衛隊の多用途ヘリコプターが消息を絶った、現在も生存者の捜索と、機体の回収作業が続けられている

- 米Netflixは、同社で25年続けた初期事業であったDVDレンタル事業を年内に終了すると発表、開始当初は月額約29ドルで3作品が借りられる画期的なサービスだった

My mutual fund

※この記事で掲載しているスクリーンショット画像は、松井証券ホームページの画面をキャプチャしたものです。

スクリーンショットは、2023年4月30日に撮影したものです。(なんやかんやで記事書いているとズレてくるのでご注意。)

保有銘柄

松井証券さんでは経費が一定額を越える投資信託を保有していると、経費から一定の額(松井証券さんの取り分)を抜いた残りをポイントとして還元してもらえるサービスがある。グローバル5.5倍バランスファンドは年0.3%のポイント付与。eMAXIS Slim先進国はポイントを使って積み立てられたもの。

2023年の予算は尽きたので、今は2024年の予算で積立て中。ぐぬう。

サイトを見ると、先月かな?もらえたポイントは632ポイント。基準価格は増えないのに貰えるポイントはばんばん増えるー、わー、うれしー!(棒。

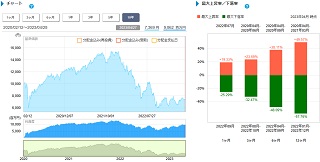

基準価格情報

レンジ抜けないなー。起点としてありそうなのが5月2日からのFOMCと、Appleの決算発表あたり?なんやかんやで米国のニュースで方向が決まってくる感。

8,000円の天井を抜けたら田舎に帰って幼馴染と結婚みたいなフラグが足りない。たぶん。

基本リスク指標

今回も比較してみる。えーっと。

| 項目 | トータル リターン 累積6ヵ月 (%) | トータル リターン 年率6ヵ月 (%) | シャープ レシオ 6ヵ月 | リスク (年率) 6ヵ月 | トータル リターン 累積12ヵ月 (%) | トータル リターン 年率12ヵ月 (%) | シャープ レシオ 12ヵ月 | リスク (年率) 12ヵ月 | トータル リターン 累積3年 (%) | トータル リターン 年率3年 (%) | シャープ レシオ 3年 | リスク (年率) 3年 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 3ヵ月前 | ▲23.8 | ▲56.7 | ▲1.23 | 45.9 | ▲57.8 | ▲75.9 | ▲1.73 | 43.9 | ー | ー | ー | ー |

| 2ヵ月前 | ▲26.8 | ▲54.5 | ▲1.18 | 46.7 | ▲44.8 | ▲44.4 | ▲0.98 | 45.2 | ー | ー | ー | ー |

| 先月 | ▲22.1 | ▲41.3 | ▲0.89 | 46.6 | ▲46.6 | ▲47.7 | ▲1.03 | 46.4 | ▲29.0 | ▲5.2 | ▲0.15 | 35.0 |

| 今月 | 14.6 | 23.1 | 0.56 | 41.5 | ▲40.5 | ▲41.0 | ▲0.87 | 47.0 | ▲9.3 | 2.8 | 0.08 | 34.6 |

おしくも12ヵ月のリスクのみ値が悪化したものの、それ以外の数字は改善してきてる。各国の利上げが落ち着いてくれば数字を戻すであろうことは予想していたけれど。それでも未来のことだから、もしかしたらって思いもあって。

のんびりであるもの、今のところは順調。よかった。

Composition ratio

※ここでの数値は日興アセットマネジメント社、グローバル5.5倍バランスファンドの4月マンスリーレポートを参考にしています。

世界株式

| 国 | 銘柄 | 先々月の比率 (%) | 先月の比率 (%) | 今月の比率 (%) | 変動 (%) |

|---|---|---|---|---|---|

| 米国 | 米国株先物ミニ(S&P500) | 64.1 | 61.6 | 63.7 | ↑2.1 |

| 欧州 | 欧州株先物(ユーロ・ストックス50) | 16.7 | 17.1 | 17.6 | ↑0.5 |

| 新興国 | 新興国株先物ミニ(MSCI EM) | 9.6 | 9.6 | 9.0 | ↓0.6 |

| 日本 | 日本株式先物(TOPIX) | 5.8 | 5.5 | 5.6 | ↑0.1 |

| 英国 | 英国株先物(FT100) | 3.8 | 3.6 | 3.6 | |

| その他 | |||||

| 株式先物合計 | 100.0 | 97.5 | 99.6 | ↑2.1 |

世界REIT

| 国 | 銘柄 | 先々月の比率 (%) | 先月の比率 (%) | 今月の比率 (%) | 変動 (%) |

|---|---|---|---|---|---|

| 米国 | VANGUARD REAL ES-ETF | 16.7 | 15.6 | 16.7 | ↑1.1 |

| オーストラリア | VANGUARD AU PROP-ETF | 3.4 | 3.3 | 3.2 | ↓0.1 |

| 英国 | ISHARES UK PROPE-ETF | 2.5 | 2.5 | 2.6 | ↑0.1 |

| 日本 | 上場インデックスJリート隔月 | 2.2 | 2.6 | 2.2 | ↓0.4 |

| シンガポール | NIKKOAM-STRAITST-ETF | 1.0 | 1.0 | 1.0 | |

| その他 | |||||

| REIT現物合計 | 25.8 | 24.9 | 25.7 | ↑0.7 |

先進国債券

| 国 | 銘柄 | 先々月の比率 (%) | 先月の比率 (%) | 今月の比率 (%) | 変動 (%) |

|---|---|---|---|---|---|

| 米国 | 米国国債先物2年 | 89.3 | 88.1 | 89.4 | ↑1.3 |

| 米国 | 米国国債先物10年 | 82.8 | 83.4 | 84.6 | ↑1.2 |

| フランス | フランス国債先物10年 | 39.1 | 38.1 | 39.6 | ↑1.5 |

| 日本 | 日本国債先物10年 | 47.5 | 43.6 | 38.5 | ↓5.1 |

| 米国 | 米国国債先物30年 | 34.7 | 33.5 | 34.3 | ↑0.8 |

| ドイツ | ドイツ国債先物10年 | 29.3 | 29.9 | 29.5 | ↓0.4 |

| イタリア | イタリア国債先物10年 | 22.2 | 21.7 | 21.9 | ↑0.2 |

| 英国 | 英国国債先物10年 | 16.9 | 16.5 | 16.9 | ↑0.4 |

| ドイツ | ドイツ国債先物30年 | 6.4 | 6.5 | 6.4 | ↓0.1 |

| 日本 | 日本国債現物 | 27.5 | 28.7 | 26.4 | ↓2.3 |

| その他 | |||||

| 債券先物合計 | 368.2 | 361.3 | 361.1 | ↓0.2 | |

| 債券現物合計 | 27.5 | 28.7 | 26.4 | ↓2.3 |

金

| 国 | 銘柄 | 先々月の比率 (%) | 先月の比率 (%) | 今月の比率 (%) | 変動 (%) |

|---|---|---|---|---|---|

| 米国 | 金先物 | 24.9 | 24.3 | 24.6 | ↑0.3 |

| その他 | |||||

| 金先物合計 | 24.9 | 24.3 | 24.6 | ↑0.3 |

日本の国債比率を5%近く減らしている。債券の比率ってどこの数字で決めているのだっけ。

全体的には比率が増えているので上昇傾向なのかな。

Factors behind price fluctuations

※ここでの数値は日興アセットマネジメント社、グローバル5.5倍バランスファンドの4月マンスリーレポートを参考にしています。

基準価額騰落の要因

| 項目 | 2022/09 | 2022/10 | 2022/11 | 2022/12 | 2023/01 | 2023/02 | 2023/03 | 設定来 |

|---|---|---|---|---|---|---|---|---|

| 基準価格 | 8,534 | 6,376 | 6,785 | 7,335 | 6,418 | 7,352 | 6,646 | 10,000 |

| 支払分配金 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| 世界株式 | ▲664 | 375 | 215 | ▲203 | 341 | ▲65 | 121 | 2,144 |

| 世界REIT | ▲275 | 66 | 58 | ▲45 | 113 | ▲51 | ▲72 | 127 |

| 先進国債券 | ▲1,258 | ▲43 | 383 | ▲584 | 439 | ▲596 | 506 | ▲5,998 |

| 金 | ▲85 | ▲24 | 94 | 57 | 86 | ▲113 | 136 | 270 |

| その他要因 | 124 | 35 | ▲199 | ▲143 | ▲45 | 118 | ▲31 | 763 |

| 合計 | ▲2,158 | 409 | 550 | ▲917 | 934 | ▲706 | 606 | ▲2,694 |

| 当月末基準価格 | 6,376 | 6,785 | 7,335 | 6,418 | 7,352 | 6,646 | 7,306 | 7,306 |

3月はREIT(あとたぶん為替)以外はプラス。お約束的には4月末は基準価格が6,000円台になってレンジ感出してくるはず。これを書いている5月2日現在の基準価格は7,667円。

・・・。

ま、まだ信じないよ!

あれ?債券って他と比べて全体の比率が落ちていたよね。ポートフォリオ上の比率が落ちるのに価格はあがってる・・。んんんー。あー、えーっと、うううーん?

普通に考えると他のアセットの比率が増えたので、全体の中での債券比率が下がった。みたいなお話なのかな。

保証金ベースで考えているとしたら、債券の比率が400%近い説明がつかないので。比率の数字は評価額ベースだとは思う。騰落率の数字と比率を計測した日時が違うとかはないだろうし。んー。

Sister mutual funds

おまけ。ぼんくらーず。

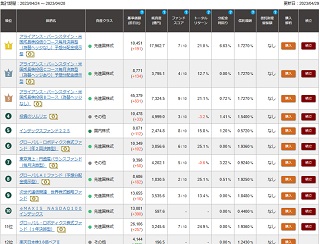

これは基本情報。

む、Tracers グローバル2倍株がまたしても純資産総額を減らしている。ああ、2月にドカんと流出してたみたい。前回気付かなかった。

こっちは実績と評価。

グローバル3倍3分法ファンドが、徐々にTracers グローバル2倍株に迫っている感じ。3つのファンドではリスクが最も低いので、今後期待できるかな?

コロナ渦と世界的な利上げで最弱君のイメージが定着してしまったけれど。(たしか為替の影響も強く受けていたのだっけ。改めて整理したのち記事にまとめたいかも。)

え?グローバル5.5倍バランスファンドはどうかって?そんなの定位置に決まっているだろ!いい加減にしろ!

Ranking of investment trusts you don’t know

今を読み解くのに面白い気がしたので、ランキングは継続して眺めることに。

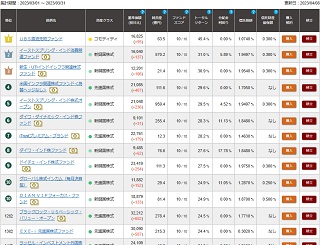

これは資金流入ランキング。

2位にeMAXIS Slim全世界株式(オール・カントリー)、9位にeMAXIS Slim米国株式(S&P500)。この2つ以外は分配を出す投資信託という衝撃の事実。

投資信託の分配ってどこで出てるんだよ、うそつき!という疑問の答えがここに。そいえば先日、eMAXIS Slim先進国株式も分配の発表があって。無事ゼロ円とのこと。

どこかのインタビューで「何故、分配を出さないファンドと出すファンドを2つ作るの?」みたいな質問をされていて。その時の回答が需要があるから的な回答だったような記憶。少なくともこのランキングを見れば成程・・。という気にはなる。

ネットで主流の声が、お金の流れの主流にはなっていない。ということなのかなって。

これは資産流出ランキング。

アライアンス・バーンスタインさんが三冠。これの純資産総額が世界3大ミステリーなのだけれど、ウワサでは野村證券の営業力だろうみたいなお話。でも3位のアライアンス・バーンスタイン米国成長株投資Bコース(為替ヘッジなし)は基準価格が45,379円になっていて。設定が2006年5月25日だから、だいたい17年くらいの運用で450%のリターン。

これを高いとみるか、低いとみるか・・。リーマンショックをまたいでいるから、いわゆるハイテクバブルも飲み込んで大きく育っているのかなとも。作りうんぬんは置いておいて、資金流入は力(パワー)を感じさせる。

あとは4位にレギュラーの投資のソムリエさん。債券不況の・・って、説明は不要かな。そろそろ安定してくるころだと思うけれど。コロナ渦の成績で期待が大きかった分、金利上昇局面のモロさでの失望が順位に現れているのかも。

あとはー、あれ?10位にeMAXIS NASDAQ100インデックスが入ってる。

これは何だろう。集計期間が4月24日から4月28日なので直近?とするとNASDAQは年初来高値にタッチするかー言われている状況だったので利確売り?Sell in May期待でばよーん上がった基準価格でいったん手仕舞い的な。

集計期間的にはビック・テックの決算が全部終わっていないので、決算結果で株価ドーン、景気後退バーン、うわーにげろーの前の脱出プランにも見えたり。あるいは信託報酬が安そうな<購入・換金手数料なし>ニッセイNASDAQ100インデックスファンドに乗り換え?確か運用開始は4月だったはず。

その他はロボ、AI、5Gだからテーマ系から資金が逃げている。なんだろ。やっぱり資金の退避かな。

ふむー。

最後はファンドスコア×トータルリターンランキング。

って、またしても原油が1位。前回がたまたまかもって思ったけれど、この方レギュラーなの?オイルだけに。

えーっと。前回とちょっと景観が変わっているようにも・・。

インド多くない?ランキング上位9位内に6件入っている。ランキングの6割がインド。世界の3分の2がヨガ。みんなどれだけインド推しなのさ。

カレー食べ過ぎると体が黄色くなっちゃうんだぞ!(←うそつき。

ううーん。米国は銀行破綻続いていて失速しそう、EUはロシアがまだ戦争やめないし、債券はまだちょっと心配で、ゴールドは過熱感酷いし、新興国に入れておきたいけれど中国とかヤバそうだし、ここは人口世界一になったインド、インドに入れておくか!みたいな感じ。あるかなー。

うーん。答え合わせはコンティニューで。

おつかれさまでした。